中国存储网消息,近日国外咨询机构YOLE发布了2020年存储器行业现状调查报告,报告包括以下内容:

新增内容

- 分析COVID-19对独立存储器市场的影响:对需求,位出货量和CAPEX的影响

- 考虑到COVID-19的影响以及中国新参与者的加入,对NAND和DRAM市场的最新市场预测(2019年至2025年)

- NOR存储器业务概述:参与者,增长动力,与密度有关的应用程序,市场份额,ASP,收入等

- 最新的IDM领先公司的财务分析-包括三星,SK hynix,Kioxia,Western Digital,美光和英特尔

- 更新了中国存储器厂商的清单,并详细介绍了他们在DRAM,NAND,NOR和新兴NVM业务中的活动

- 鉴于IPO,深入了解Kioxia的NAND业务

主要特征

- 独立存储器市场和相关技术的摘要,包括NAND,DRAM,持久性存储器,NOR,(NV)SRAM,新兴的NVM等

- 描述技术趋势和挑战,扩展路线图以及独立存储技术的主要参与者概述

- 从系统角度分析内存市场,详细说明服务器,智能手机,个人计算机,企业/客户端SSD和车辆的当前和未来内存需求

- 独立存储器最重要的终端市场概况,即数据中心,移动,汽车,PC和消费类电子产品

- 介绍存储设备的包装解决方案,并描述新兴的包装技术和市场趋势

- 嵌入式内存技术概述以及在内存计算应用中的进展

- 独立内存供应链的映射,近期并购和合资企业的分析,值得注意的新闻清单以及2019-2020年的公司公告

报告目标

提供对独立内存技术和应用程序的了解:

- 具有技术节点,产品开发状态,芯片密度,扩展挑战和潜在解决方案的路线图

- 关键系统中的内存内容演进:服务器,智能手机,个人计算机,车辆,企业和客户端SSD

- 主要内存终端市场:数据中心,移动,汽车,PC和消费类电子产品

提供独立存储器业务的市场预测:

- NOR,(NV)SRAM和其他技术(包括PCM,MRAM和RRAM)的市场预测(2019年至2025年)

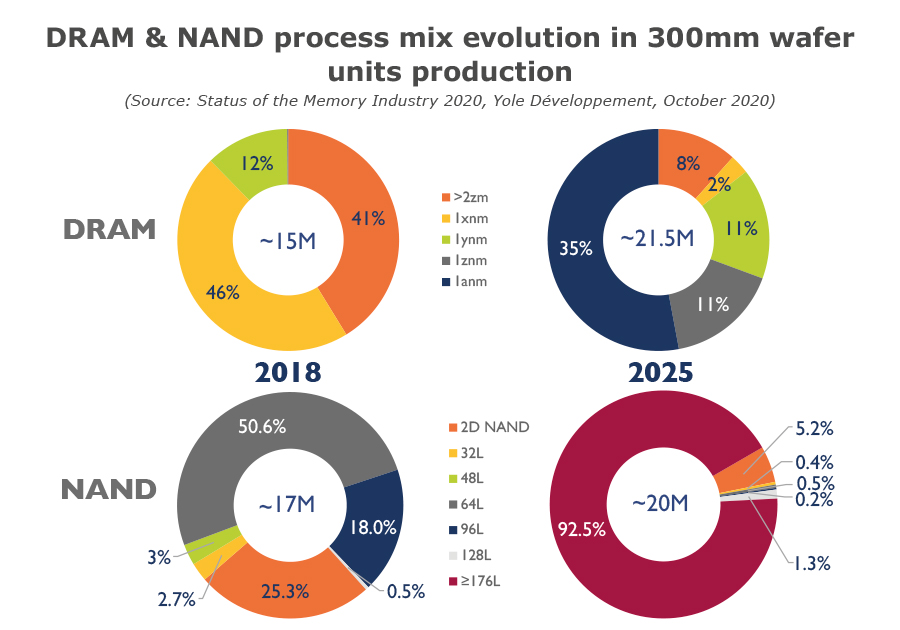

- NAND和DRAM的市场预测(2019年至2025年),其中包括参与者的资本支出,每位价格,市场份额,位需求,位出货量,晶圆生产等详细信息。

详细分析竞争格局:

- 财务分析:主要存储器公司的收入,资本支出,研发,运营成本和利润率

- 最近的并购,启动资金和最新的公司新闻

概述

2020年大流行期间,NAND和DRAM将在独立存储市场推动新的增长

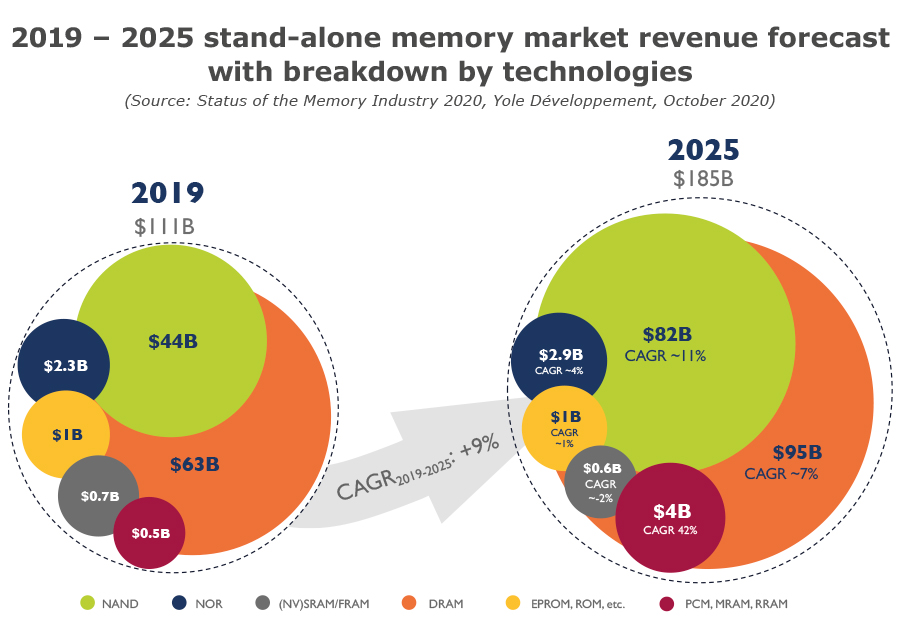

在诸如移动性,云计算,人工智能(AI)和物联网(IoT)等重要大趋势的推动下,独立内存市场在过去十年中经历了惊人的增长。然而,这一令人兴奋的增长期于2018年第四季度结束,当时NAND和DRAM市场均因需求疲软而开始出现供过于求的状态。这包括智能手机销售低于预期以及数据中心需求放缓。内存供应商及其OEM客户的库存水平增加,2019年平均销售价格($ / Gb)下降超过40%。同时,DRAM和NAND总收入达到?106B,比2018年下降34%.2019年, DRAM和NAND资本支出的大幅削减引发了市场复苏,该复苏始于2019年底,并一直持续到2020年。

NAND和DRAM是无处不在的技术,一起占整个独立存储器市场的96%。因此,它们对存储器行业的整体状况和动态影响很大。但是,除了NAND??和DRAM外,还有各种各样的技术可以满足不同终端系统和市场的需求。NOR闪存是第三大市场(2019年约为$ 2.3B),受到众多应用的推动,包括工业和安全性(例如监控摄像头),消费类和汽车电子产品以及电信基础设施(例如5G基站)。尽管存在一些季节性和周期性,但NOR收入预计将以4%的CAGR2019-2025增长。

其他技术,例如易失性和非易失性(NV)SRAM,铁电RAM(FRAM)和EEPROM代表着“利基”市场,这些市场是相当静态的,合计仅占独立存储器市场的约1.5%。

另一方面,新兴的非易失性存储器(NVM)技术(例如MRAM,PCM和RRAM)正在存储级存储器(SCM)市场中腾飞。到2025年,他们的合并收入预计将达到约40亿美元,复合年增长率(CAGR2019-2025)为4 0%。在这一领域,由于英特尔的参与,PCM(3D XPoint)将继续保持领先地位,直到2025年。英特尔通过OptaneTM非易失性内存模块领导持久性存储器业务。

中国新玩家的入驻将改变存储器市场的格局

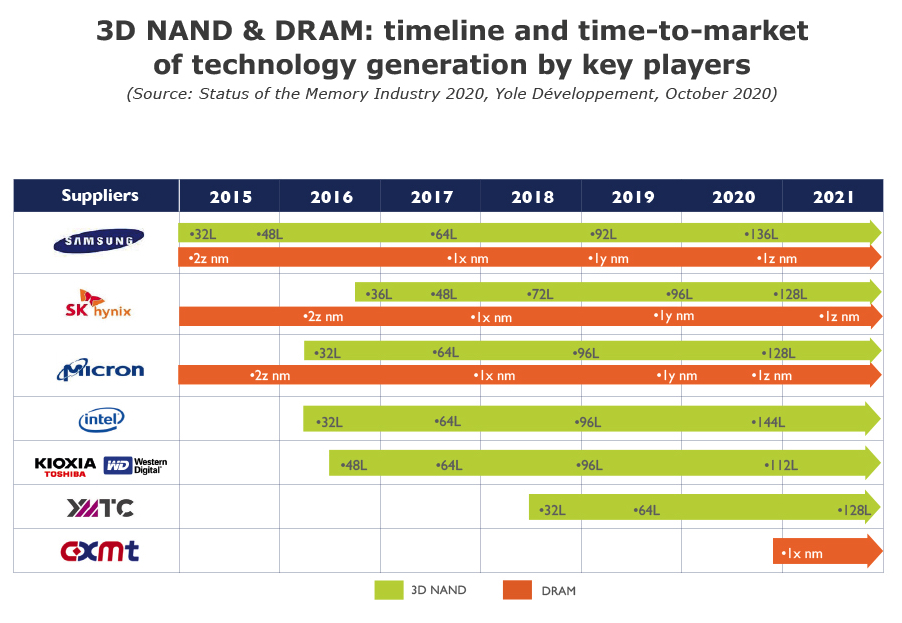

在过去的十年中,市场集中度显着提高,现在已经非常高。三个主要的NAND和DRAM厂商-三星,美光和SK hynix-以及两个纯NAND厂商Kioxia和Western Digital一起占据了独立存储器市场的90%左右。预计东芝公司将以2020年10月的首次公开募股(IPO)的形式出售其所持有的40.2%的股份,以减轻其子公司Kioxia Holdings Corporation的负担。但是,美国最近的限制有所加强(9月)华为(Kioxia的主要客户之一)于2020年15月15日上市,以及对第二波COVID-19大流行的担忧,可能促使Kioxia的高管推迟了IPO的日期。Kioxia在NAND市场中占有第二高的市场份额,自1980年代后期发明这项技术以来,它在业界一直占有一席之地。Kioxia和Western Digital的合资企业拥有业内最高的NAND晶圆产能,但其营业利润率仍落后于行业领先者三星。两家公司选择采用112层(低于行业“标准” 128层)和160层(相对于“标准”为176层),以提高工具的可重复使用性并节省资金。

在DRAM业务中,寻求通过在2019年大幅度削减资本支出(25%– 30%)来寻求市场平衡。直到第三季度至19季度,供应商都计划在2020年再次减少资本支出。三星有望在2020年之前推出基于1z技术的产品。SK海力士将紧随其后。

同时,中国厂商开始威胁市场均衡,并可能引发存储器业务的深刻变化。在NAND业务中,扬子存储技术有限公司(YMTC)是中国领先的存储器制造商。该公司目前正在国内小批量运送64L NAND(包括SSD),预计在2021年将有128L的产品正在开发中,并计划发货。

相比之下,中国DRAM仍处于技术开发阶段。DRAM制造非常困难,中国要与整个行业实现竞争对等可能需要更长的时间。中国最先进的DRAM制造商长兴存储技术有限公司(CXMT)有望在2020年提高1xnm节点的产量。

对于NAND,我们预计2021年YMTC的大量产量(?4%)将会进入市场,而DRAM则需要更长的时间。

技术节点迁移正变得越来越困难和昂贵

NAND和DRAM的可扩展性原本应该在2020年达到顶峰,但是存储器制造商和设备制造商已经发现了新的解决方案,可以超越这一限制。新的制造技术包括自对准多重图案化,极紫外(EUV)光刻和计量学,以及高纵横比(HAR)蚀刻,以在3D NAND设备中产生接触孔。用于异构集成的新颖高级封装方法(即3D堆栈和2.5D硅中介层)使高带宽内存(HMB)能够在计算单元(CPU / GPU)和DRAM之间进行快速数据传输。

所有这些奇异的技术解决方案为半导体行业提供了新的机会,可以提高下一代存储设备的位密度,改善其带宽并降低其功耗和单位成本。但是,随着每一代技术的发展,比特增长变得越来越昂贵。例如,随着每个节点的迁移,DRAM中的多图案要求不断增加,从而导致了额外的处理步骤,因此每个生产的晶圆都有更多的洁净室空间。随着DRAM的缩小和缺陷可能性的增加,DRAM制造商正在评估从自对准多重图案转换为EUV光刻的想法。值得注意的是,三星最近宣布在1x节点上出货了100万条使用EUV技术制造的DDR4 DRAM模块。

利用我们在存储器技术和相关市场方面的综合专业知识,Yole推出了第二版的《存储器行业现状》报告。本报告旨在提供独立存储器市场及其竞争格局的最广泛概述,详细介绍独立存储器领域的技术挑战,机遇和趋势,包括NAND,DRAM,NOR,(NV)SRAM,新兴NVM,以及更多。