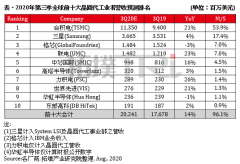

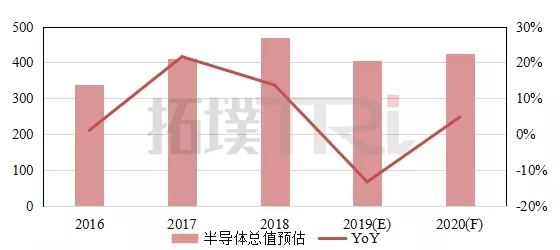

时序将迈入2019年第四季,面对2020年半导体产业展望,市场上普遍预估将有5~7%的成长水平,但因为2019年衰退幅度不小,也让2020年半导体产业总值仍低于2018年表现。

虽然如此,在新兴产业趋势的推动下,主要晶圆代工厂商仍积极做好准备,在先进制程与成熟制程方面皆有布局,因应日后不同层面的需求。

图:全球半导体产值预估Source:WSTS;拓墣产业研究院整理,2019/09

第一梯队厂商着重先进制程技术竞争,台积电持续扩大领先距离

受到2019年上半年Samsung积极在先进制程上宣布3nm节点时程的影响,晶圆代工龙头台积电对2020年的策略布局,显而易见是将最先进制程开发做为主要目标。

从7nm产能扩增、6nm无预警发布、5nm节点业界首发,以及3nm与2nm发表的速度前所未有,除了象征台积电在技术上的领先优势外,也令客户在先进制程的采用度上更有信心。

从台积电目前厂房规划来看,量产5nm制程的南科18厂产能规划已接近70K左右水平,囊括主要客户订单,包含Apple、海思、AMD、Qualcomm等;从设备商订单追加情况来判断,以当初规划,5nm与3nm量产都设定在18厂,因此除了既有的5nm产能外,也可能提前将3nm研发计划同步在18厂进行,能整合研发与量产的设备与区域性,或更加快3nm制程的开发速度。

另外,设备商亦同步接到移机的相关需求,将12厂65nm、45nm产线的部分机台移至其他厂区的量产厂房,估计空出来的空间将装设EUV机台,代表对既有的产能配置做出调度,扩大增加EUV数量做更新制程的研发。

台积电公布将在新竹宝山建立新厂量产2nm制程,或许移机计划正是为2nm研发阶段提前准备,因为2nm制程的研发时间估计将较久,或将出现18厂研发3nm制程、12厂研发2nm的罕见同步性进行计划,有别于过去一个纳米节点进入调整良率阶段才进行下一个纳米节点。

值得一提的是,Samsung虽较早发布3nm制程的量产计划,但就目前观察,5nm的量产时程与产能规划皆落后台积电,直攻3nm也不一定能抢占市场份额,估计台积电将持续拉开与竞争对手的距离,让2020年半导体产业在先进制程需求上保有最大占比。

第二梯队厂商发展布局从多方切入,营运策略与技术优化各有亮点

在第二梯队部分,即使没有最新先进制程的加持,仍对2020年半导体产业抱持正面态度,积极做足准备以因应将来潜在需求。GlobalFoundries(以下简称“GF”)发布新闻稿表示,旗下45RFSOI自2017年至今,已为超过20位客户提供晶圆制造服务,创造超越10亿美元营收,在将来5G通讯产业的移动装置与基础建设方面站稳脚步。

针对云端与AI边缘运算,GF也发表新一代12nm低功耗加强版技术(12LP+),相较于现行12nm制程,能提升20%性能表现与降低40%能耗,并在逻辑区域面积有15%的进步空间。

因为AI边缘运算被视为与5G同等重要性的产业,在移动装置、AIoT等方面都有芯片需求增加,GF在12nm制程优化上,确实有机会提供AI芯片厂商从现行主流的28nm往先进制程前进机会,且不会增加太多BOM COST。

另外在营运方面,虽然GF出售不少晶圆厂将使营收金额降低,但在毛利表现上或许有提升机会。

除了GF以外,晶圆代工厂商联电也宣布自10月1日起,完成全额收购与日本富士通半导体合资的12英寸晶圆代工厂三重富士通半导体,以壮大联电在12英寸晶圆厂产能。

虽然过去日本地区对联电的营收不多,但收购后势必能增加日本客户的投片意愿与需求,且以联电目前12英寸产能来看,联芯厂其40~28nm制程技术,遭中芯国际、华宏半导体分食市场,产能利用率偏低;另外两座12A与12i厂却产能满载,在此情况下,日本三重12英寸厂确实具有分摊产能与增加潜在客户的好处。

总体而言,面对2020年半导体产业可能的复苏情形,主要晶圆代工厂商纷纷在2019年最后一季加紧冲刺,不论是先进制程与成熟制程方面仍皆有动作,积极在市场需求回温前做好准备,冀望在2020年半导体产业成长中确保产品竞争力。