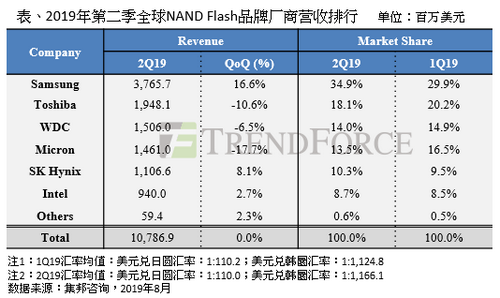

集邦咨询:价格下跌抵消位元出货增长,2Q19闪存品牌商营收环比持平

根据集邦咨询半导体研究中心(DRAMeXchange)调查,综观2019年第二季NAND Flash(闪存)产业营收表现,以需求面来看,智能手机、笔记本电脑以及服务器需求皆自第一季的传统淡季有所复苏,整体产业位元消耗量成长约15%,但因为供应商仍握有相当高的库存,致使第二季合约价跌幅仍相当显著,整体产业营收仍维持在约108亿美元的水平,较第一季基本持平。

展望2019年第三季,虽然预期旺季需求有助于出货表现,但受地缘经济冲突影响,恐导致需求表现较往年疲弱,但NAND Flash供给面受到东芝六月跳电事件冲击影响甚巨,使得第三季合约价跌幅明显收敛,而Wafer市场则呈现涨势,预估整体营收较第二季增长的可能性较高。

三星电子(Samsung)

因为服务器需求回温以及不同应用端采用高容量产品呈明显成长,加上移动设备客户转单效应,三星第二季位元销售成长约30%。因为需求表现转趋正面,平均销售单价跌幅收敛至15%的水平,第二季营收达37.66亿美元,较第一季成长16.6%。

从产能分析,今年以来三星的产能规划无太大改变,在产能缩减部分皆以Line12的平面制程为主,以反映客户需求持续转进V-NAND,缩减后的空间则用于R&D,至于3D NAND的部分,在无刻意或人为减产情况下,整体投片规模与第一季相当。

SK海力士(SK Hynix)

SK海力士的营运表现依然与移动设备市场销售状况高度连动,受惠于价格弹性引领平均搭载容量迅速成长,以及部分中国客户转单,第二季位元出货成长达到40%,但因为平均售价仍有25%的显著跌幅,本季SK海力士NAND Flash营收为11.06亿美元,季成长8.1%。

以产能规划而言,SK海力士宣布整体NAND Wafer投片量将较前一年减少15%,主要在于平面制程的缩减,因应需求转向较低成本的3D NAND。新厂M15的产能扩增仍按先前规划,整体3D NAND的投片量会缓慢增长,并以TLC架构为主,今年内SK海力士仍无量产QLC产品的打算。

东芝记忆体(Toshiba)

第二季在移动设备市场备货较为积极下,东芝的出货表现有所复苏,其位元出货成长率为0-5%,但受到第二季合约价进一步走跌的影响,平均销售单价跌幅近15%,营收较上季衰退10.6%,为19.48亿美元。

从产能方面观察,四日市厂区受到停电事件冲击影响显著,虽然产线已大致于七月中旬以前恢复,对整体市场供给影响仍大,约占全体年产出的3%。

西数(Western Digital)

因为西数决定在上半年进行减产,其第二季位元出货量的预期成长率本就较其他供应商低,加上五月中受华为事件影响,中止出货期间达一个月,以至于华为已将订单配给予其他供应商,导致位元出货量季衰退1%,但产出减少也有效地抑制平均销售价格衰退幅度仅有6%,整体营收为15.06亿美元,较上季衰退6.5%。

从产能规划来看,受到四日市厂区跳电事故的影响,西数产能损失幅度约为6 ExaBytes,截止到七月底前产线已大致恢复。另外,西数已经与东芝取得参与岩手县K1 Fab的投资共识,也使得将来的产能扩张获得保证。

美光(Micron)

受到第二季价格进一步下跌以及华为事件的冲击,美光位元出货衰退约5%,平均销售单价跌幅则约落在季跌幅15%,其NAND Flash营收来到14.61亿美元,较第一季下跌17.7%。

在产能方面,美光第一季以宣布较先前生产计划减少5%,第二季更进一步扩大至10%,3D NAND的产出比重仍将维持90%以上。

英特尔(Intel)

英特尔今年第一季因财务表现不佳影响,暂停后续在大连厂的扩产规划,目前在出货比重上仍以64层产品为主力,除逐步推进客户使用96层产品外,亦积极导向采用高容量产品,SSD产品位元销售有效地反映价格弹性,第二季位元销售成长超过20%,而平均销售单价则有近15%的跌幅,营收来到9.4亿美元,较第一季成长2.7%。

在产能与制程方面,英特尔大连厂将维持第一季底停止扩产的计划直至年底,并依客户导入进程逐步转往96层产品。